Rozliczając PIT za 2023 rok, samotni rodzice mogą zyskać więcej niż standardowe 30 000 zł kwoty wolnej. Te udogodnienia podatkowe przekładają się na realne oszczędności. Warto więc dokładnie zapoznać się z zasadami korzystania z ulgi, by maksymalnie zwiększyć swój zwrot podatku.

Kluczowe wnioski:- Ulga podatkowa dla samotnych rodziców sięga maksymalnie 7200 zł

- Kwota wolna od podatku dla samotnych rodziców może przekroczyć 30 000 zł

- Ulga dotyczy zarówno samotnych matek, jak i ojców

- Skorzystanie z ulgi może znacząco obniżyć należny podatek

- Warto dokładnie zapoznać się z warunkami korzystania z ulgi

- Ulga obowiązuje przy rozliczeniu PIT za 2023 rok

Ulga podatkowa dla samotnych rodziców: co warto wiedzieć?

Samotni rodzice mogą skorzystać z korzystnej ulgi podatkowej. Przysługuje ona zarówno matkom, jak i ojcom samotnie wychowującym dzieci. Ulga podatkowa dla samotnej matki może znacząco wpłynąć na wysokość zwrotu podatku.

| Aspekt | Informacja |

|---|---|

| Maksymalna kwota ulgi | 2 x 3600 zł = 7200 zł |

| Dla kogo? | Samotni rodzice wychowujący dzieci |

| Dodatkowa korzyść | Podwyższona kwota wolna od podatku |

Maksymalna kwota zwrotu: ile możesz zyskać?

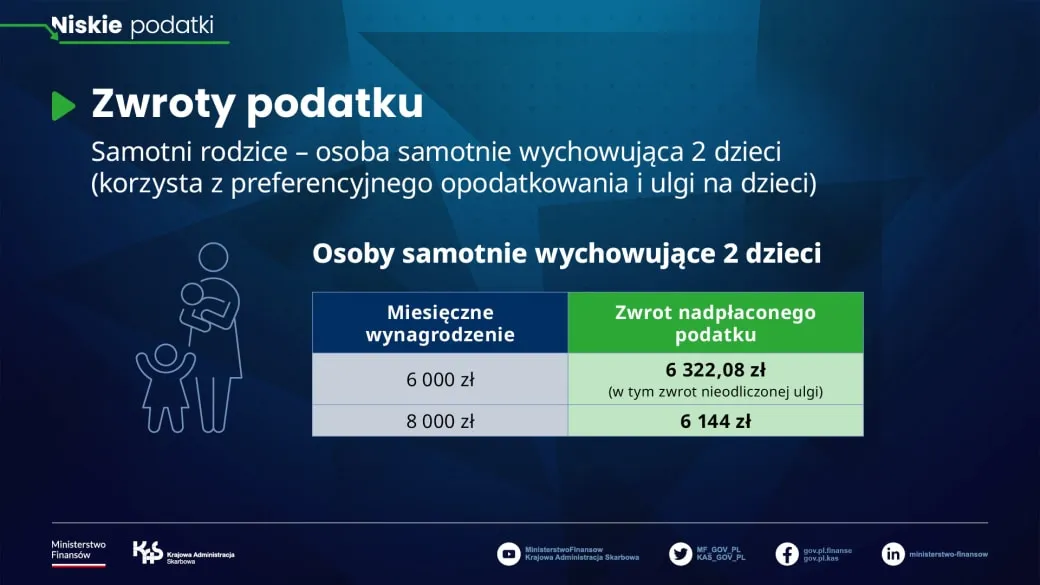

Zwrot podatku samotny rodzic może otrzymać w wysokości nawet 7200 zł. To dwukrotność kwoty zmniejszającej podatek. Taka suma może znacząco wpłynąć na budżet domowy.

Warto pamiętać, że jest to kwota maksymalna. Rzeczywisty zwrot zależy od indywidualnej sytuacji podatkowej. Niemniej, nawet częściowe wykorzystanie tej ulgi może przynieść odczuwalną ulgę finansową.

Kwota wolna od podatku: korzyści dla samotnych matek

Kwota wolna od podatku dla samotnych rodziców to dodatkowa korzyść. W rozliczeniu PIT za 2023 rok może ona przekroczyć standardowe 30 000 zł. To oznacza, że większa część dochodów nie będzie opodatkowana. Efektem jest niższy podatek do zapłaty lub wyższy zwrot.

- Możliwość zatrzymania większej części zarobków

- Niższe obciążenie podatkowe

- Potencjalnie wyższy zwrot podatku

- Większa elastyczność finansowa

Dodatkowe ulgi i odliczenia: jak zwiększyć zwrot?

Samotni rodzice mogą korzystać z szeregu dodatkowych ulg. Popularne są ulga na dziecko, ulga rehabilitacyjna czy ulga termomodernizacyjna. Każda z nich może dodatkowo zmniejszyć należny podatek.

Łączenie różnych ulg może znacząco zwiększyć zwrot podatku. Warto dokładnie przeanalizować swoją sytuację i skorzystać ze wszystkich dostępnych możliwości. Konsultacja z doradcą podatkowym może pomóc w maksymalizacji korzyści.

Czytaj więcej: Dom samotnej matki: codzienne życie i warunki - co trzeba wiedzieć

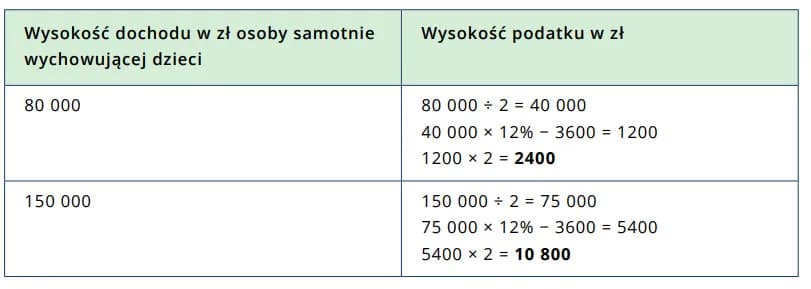

Obliczenia zwrotu podatku: przykłady dla różnych sytuacji

Wysokość zwrotu podatku zależy od wielu czynników. Kluczowe są dochody, liczba dzieci i wykorzystane ulgi. Poniżej przedstawiamy przykładowe obliczenia dla różnych scenariuszy.

| Scenariusz | Dochód roczny | Liczba dzieci | Przybliżony zwrot |

|---|---|---|---|

| Niskie zarobki | 30 000 zł | 1 | 3 000 zł |

| Średnie zarobki | 60 000 zł | 2 | 5 000 zł |

| Wysokie zarobki | 120 000 zł | 1 | 7 000 zł |

Niskie dochody vs wysokie zarobki: różnice w zwrocie

Przy niskich dochodach, zwrot podatku może być proporcjonalnie wyższy. Wynika to z faktu, że ulgi mogą pokryć większą część należnego podatku.

W przypadku wysokich zarobków, kwota zwrotu może być wyższa w wartościach bezwzględnych. Jednak stanowi ona mniejszy procent całkowitego dochodu. Mimo to, ulga dla samotnych rodziców pozostaje korzystna niezależnie od poziomu zarobków.Warunki skorzystania z ulgi: czy się kwalifikujesz?

Aby skorzystać z ulgi dla samotnych rodziców, trzeba spełnić określone kryteria. Nie każdy rodzic wychowujący dziecko samodzielnie automatycznie się kwalifikuje. Ważne jest dokładne zapoznanie się z wymogami.

- Samotne wychowywanie dziecka (brak wspólnego rozliczenia z drugim rodzicem)

- Dziecko niepełnoletnie lub uczące się do 25 roku życia

- Brak formalnego związku małżeńskiego

- Faktyczne sprawowanie opieki nad dzieckiem

Pułapki i błędy: czego unikać przy ubieganiu się o ulgę?

Najczęstsze błędy przy ubieganiu się o ulgę to nieprawidłowe wypełnienie formularza PIT. Warto dokładnie sprawdzić wszystkie pola i upewnić się, że dane są aktualne. Innym częstym problemem jest brak wymaganych dokumentów potwierdzających status samotnego rodzica.

Konsekwencje błędów mogą być poważne. Urząd skarbowy może zakwestionować prawo do ulgi i zażądać zwrotu nienależnie otrzymanych środków. W skrajnych przypadkach może to prowadzić do kontroli podatkowej.

Procedura ubiegania się o zwrot: krok po kroku

Ubieganie się o zwrot podatku dla samotnej matki wymaga odpowiedniego przygotowania. Proces ten nie jest skomplikowany, ale wymaga dokładności. Poniżej przedstawiamy kluczowe etapy:

- Zgromadzenie niezbędnych dokumentów (PIT-11, akty urodzenia dzieci)

- Wybór odpowiedniego formularza PIT (najczęściej PIT-37)

- Dokładne wypełnienie formularza, z uwzględnieniem ulgi dla samotnych rodziców

- Sprawdzenie poprawności danych i obliczeń

- Złożenie deklaracji w urzędzie skarbowym lub przez internet

Terminy rozliczeń: kiedy złożyć wniosek o zwrot?

Standardowy termin składania zeznań podatkowych to okres od 15 lutego do 30 kwietnia. Warto jednak nie czekać do ostatniej chwili. Wcześniejsze złożenie deklaracji może przyspieszyć otrzymanie zwrotu.

Opóźnienie w złożeniu zeznania może skutkować karą finansową. W skrajnych przypadkach może to nawet prowadzić do utraty prawa do ulgi. Dlatego tak ważne jest dotrzymanie terminów i staranne przygotowanie dokumentów.

Zwrot podatku: samotne matki vs inne grupy podatników

Samotne matki często mogą liczyć na wyższy zwrot podatku niż inne grupy podatników. Wynika to z kombinacji ulgi dla samotnych rodziców i innych dostępnych odliczeń. Małżeństwa z dziećmi czy single bez dzieci mają zazwyczaj mniejsze możliwości odliczeń.

| Grupa podatników | Dostępne ulgi | Potencjalny zwrot |

|---|---|---|

| Samotne matki | Ulga dla samotnych rodziców, ulga na dzieci | Wysoki |

| Małżeństwa z dziećmi | Ulga na dzieci | Średni |

| Single bez dzieci | Podstawowe ulgi | Niski |

Optymalizacja zwrotu: strategie dla samotnych matek

Aby zmaksymalizować zwrot podatku, samotne matki powinny dokładnie przeanalizować wszystkie dostępne ulgi. Warto rozważyć nie tylko ulgę dla samotnych rodziców, ale także ulgi na dzieci, rehabilitacyjne czy z tytułu darowizn. Kombinacja różnych odliczeń może znacząco zwiększyć kwotę zwrotu.

Długoterminowe planowanie podatkowe może przynieść dodatkowe korzyści. Regularne inwestowanie w kwalifikowane konta emerytalne czy programy oszczędnościowe może nie tylko zabezpieczyć przyszłość, ale także przynieść dodatkowe ulgi podatkowe. Konsultacja z doradcą finansowym może pomóc w opracowaniu optymalnej strategii.Ulga podatkowa: szansa na lepszy budżet samotnych rodziców

Samotni rodzice mają wyjątkową okazję do znaczącego zwiększenia swoich finansów dzięki specjalnej uldze podatkowej. Maksymalny zwrot sięgający 7200 zł, w połączeniu z podwyższoną kwotą wolną od podatku, może przynieść realną ulgę w domowym budżecie. Kluczowe jest dokładne zapoznanie się z warunkami korzystania z ulgi i terminowe złożenie odpowiednio wypełnionego zeznania podatkowego.

Warto pamiętać, że optymalizacja zwrotu podatku wymaga strategicznego podejścia. Łączenie różnych ulg, takich jak ulga na dziecko czy ulga rehabilitacyjna, może znacząco zwiększyć korzyści finansowe. Dla samotnych matek i ojców, ta ulga stanowi nie tylko doraźną pomoc, ale także szansę na długoterminowe planowanie finansowe, co może przyczynić się do poprawy jakości życia ich rodzin.